https://fa3ily-office.com/fopost/3618/

https://fa3ily-office.com/fopost/3618/2022.06.12

今後世界の中央銀行の総資産は減少に向かう

まず、こちらをご覧ください。最新の中央銀行の総資産です。これまで、世界4大中央銀行、ECB、Bank of England、日銀、FRBが量的緩和を行うことで、大きく資産額を増やしてきました。それに伴い世界の株価がどうなったかです。

白い線が4大銀行の総資産、緑の線が世界の株式です。相関が0.9と非常に高い状態で、お金を出せば出すほど株価が上がる状態でした。日経新聞等にも出ていましたが、中央銀行は、今後年間2兆ドル程度縮小すると言われています。そうなれば、株価にとって下押しの圧力になることが間違いないとのことです。

白い線が4大銀行の総資産、緑の線が世界の株式です。相関が0.9と非常に高い状態で、お金を出せば出すほど株価が上がる状態でした。日経新聞等にも出ていましたが、中央銀行は、今後年間2兆ドル程度縮小すると言われています。そうなれば、株価にとって下押しの圧力になることが間違いないとのことです。

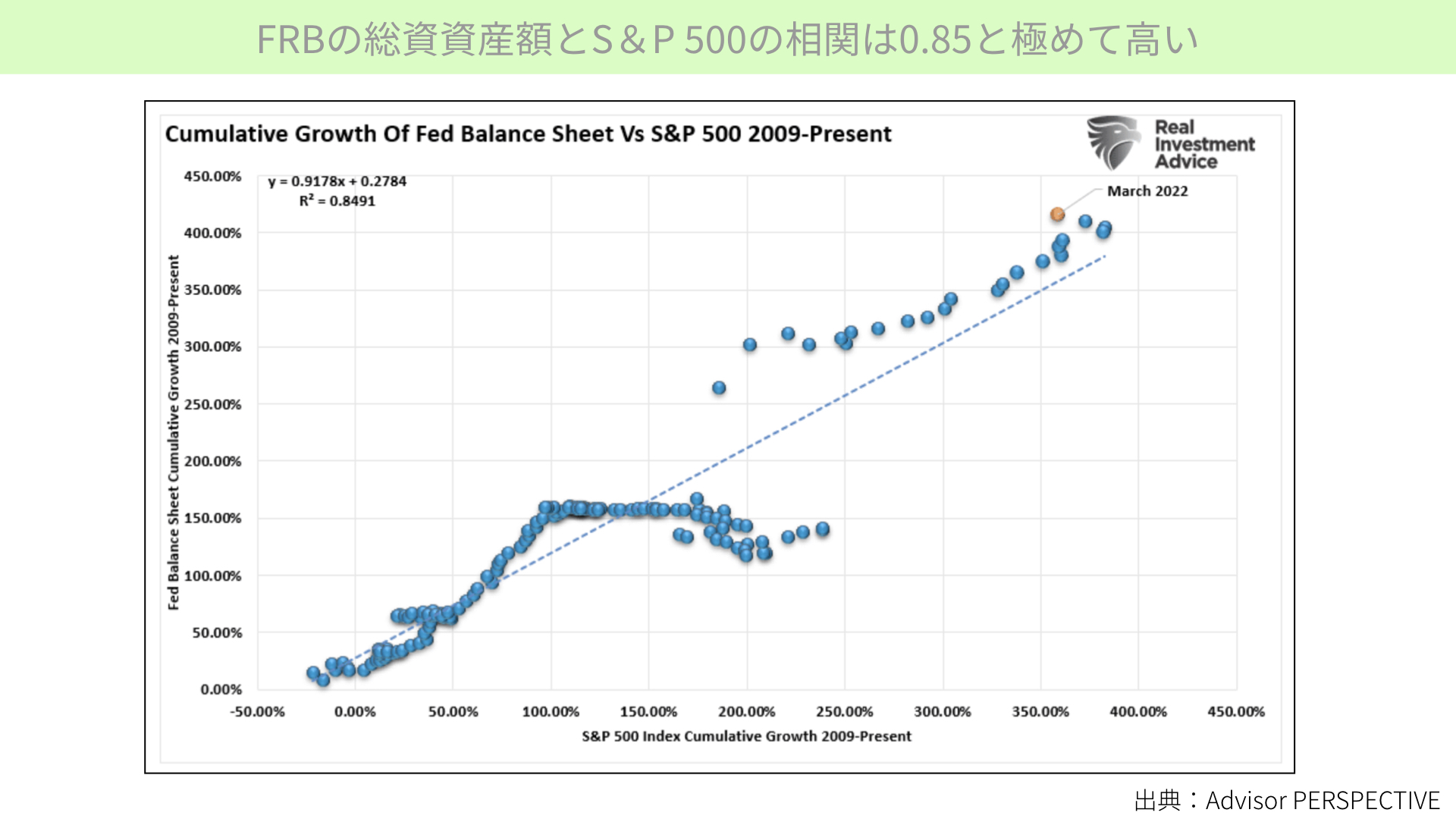

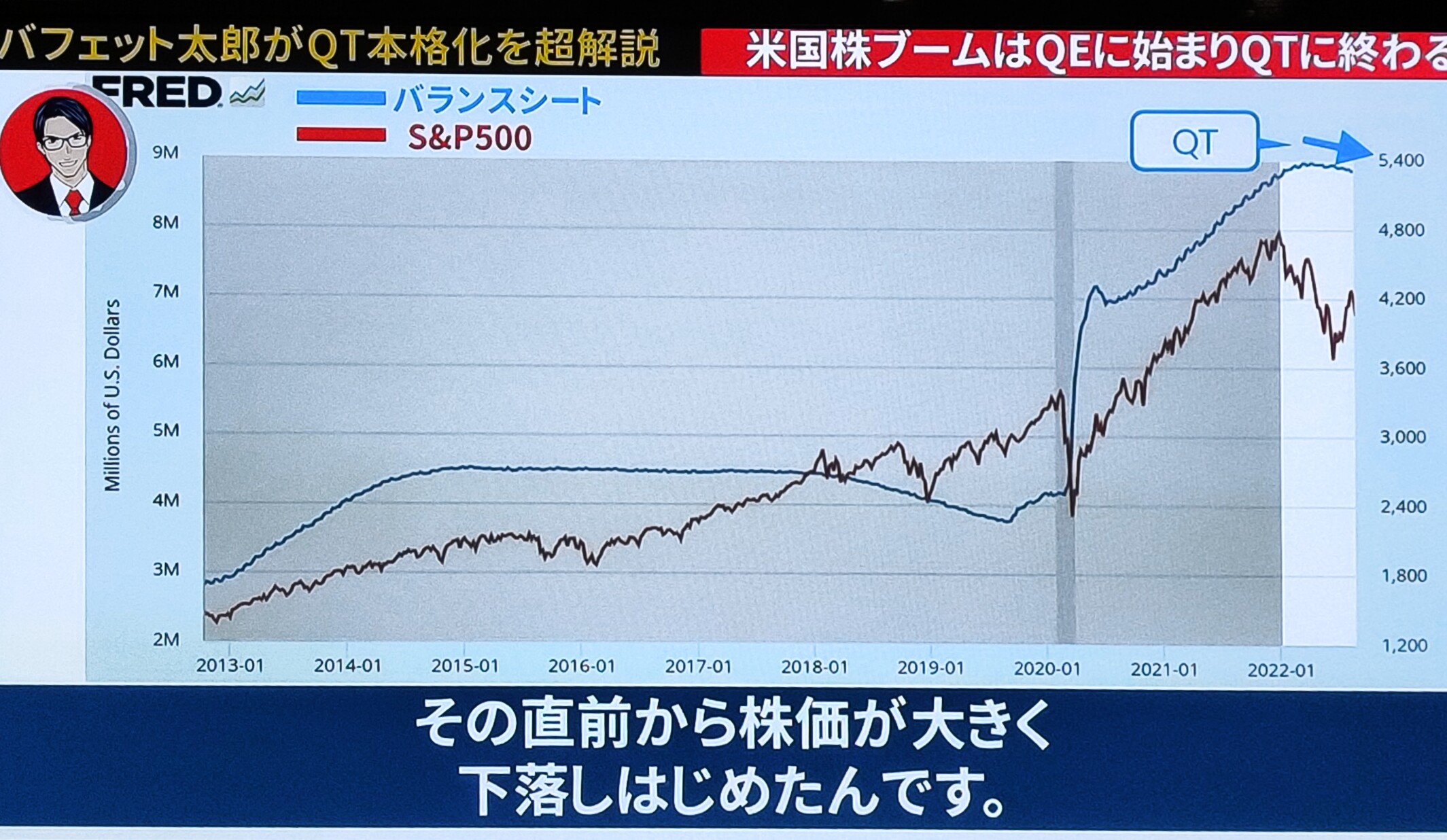

FRBの総資産額とS&P500の相関は0.85と極めて高い

次にこちらをご覧ください。FRBの総資産と、S&P500の相関関係です。

相関は0.85と極めて高く、バランスシートの膨らみがS&P500の成長と大きく連動していると分かります。今後Fedの資産が減少すると、S&P500は0.85という極めて高い相関において下落していくことが予想されます。

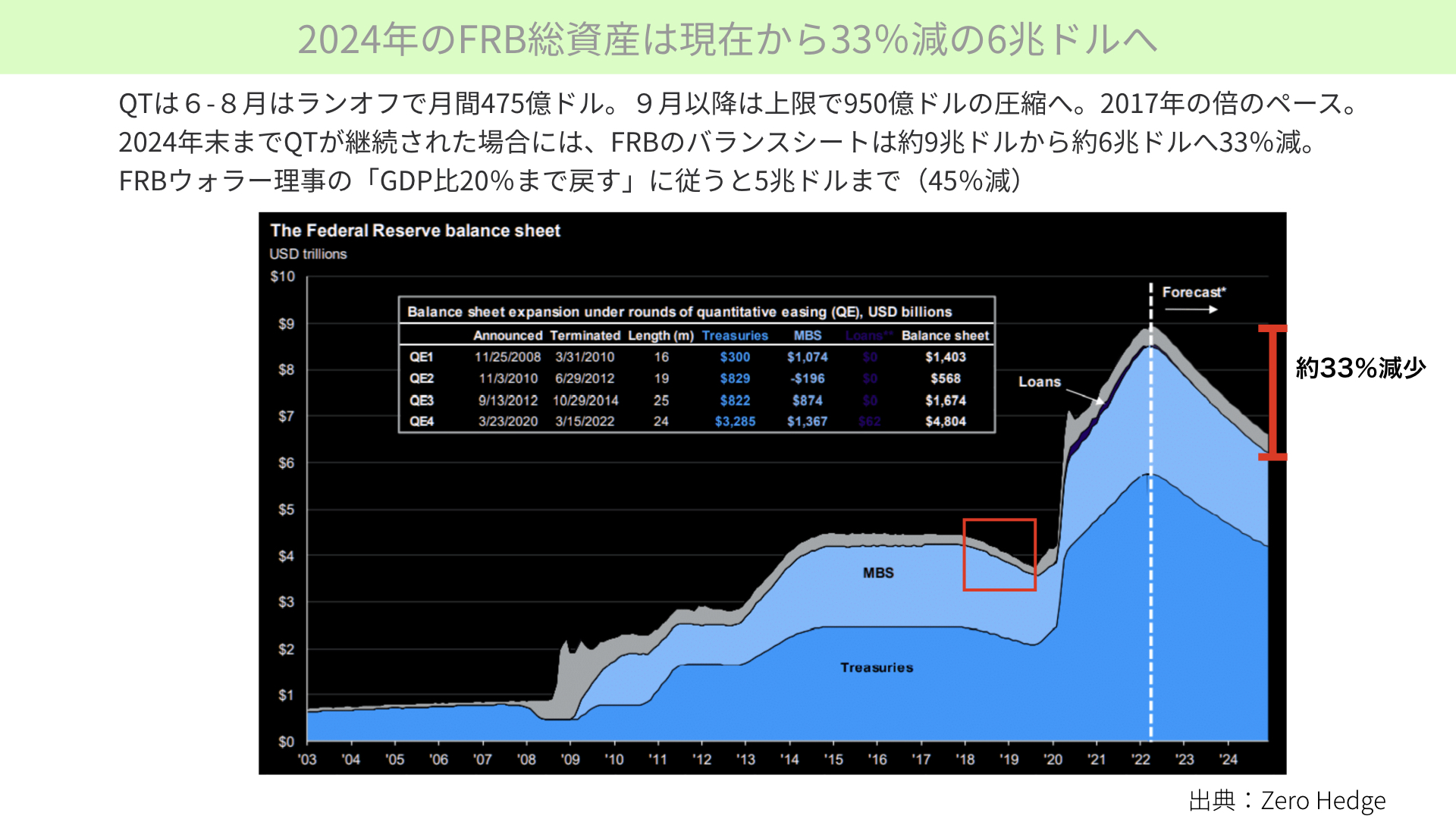

2024年のFRB総資産は現在から33%減の6兆ドルへ

さらにこちらをご覧ください。今のFRBの資産が、今後3年間でどの程度減っていくかを表したバランスシートです。

今回のQTを簡単におさらいすると、今月から8月までの3ヶ月間は、償還を迎えた債券への再投資を行わず、月間475億ドルの縮小が行われます。9月以降は様子を見ながら、上限950億ドルでの圧縮をスタートし、2017年度の倍のペースで縮小を進めていくと言われています。

過去のQEとQT

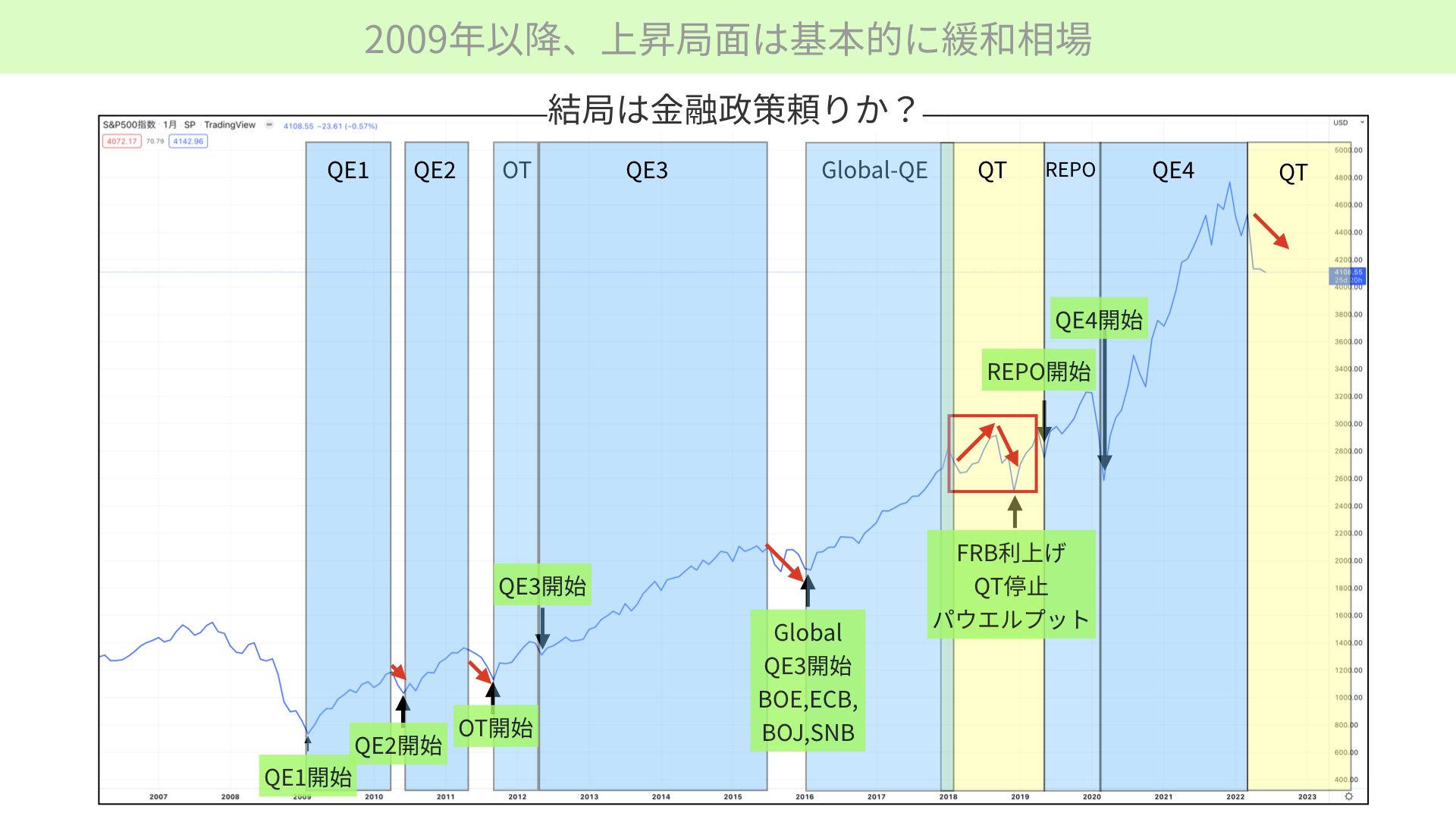

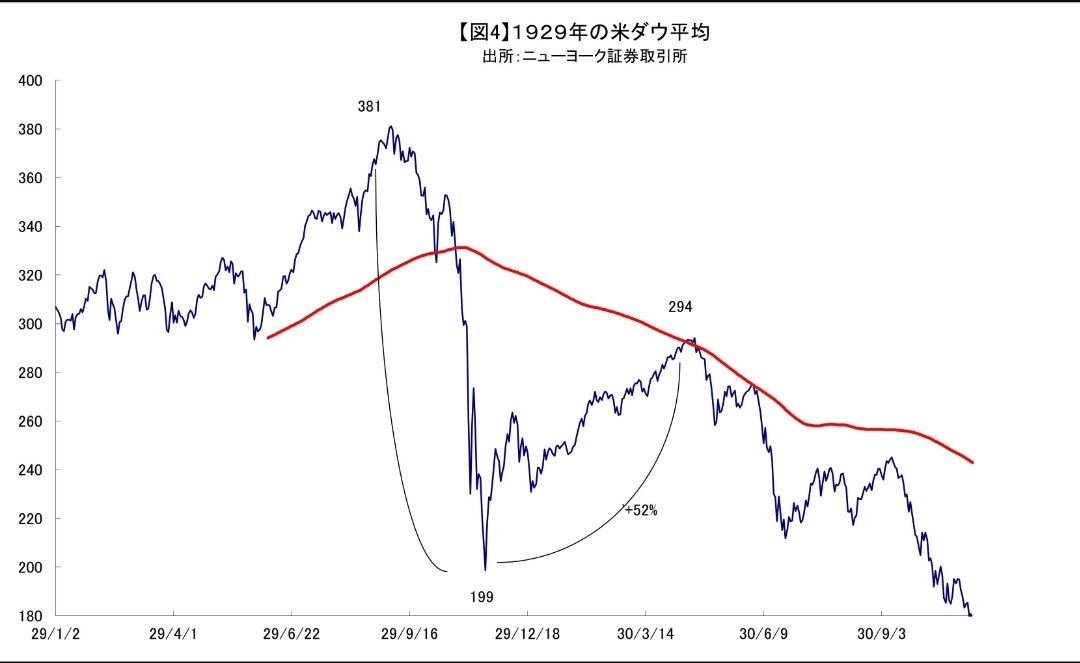

2009年以降、上昇局面は基本的に緩和相場

2009年以降のQE、QT、量的緩和、量的縮小がどういうふうに行われたかです。基本的に、水色部分が緩和的姿勢。一方、黄色が緊縮、縮小するような傾向となります。

オペレーションツイストと言われるような、短期債券を売り、長期債券を買い、長期金利を抑えることで、結果として株価は上昇します。

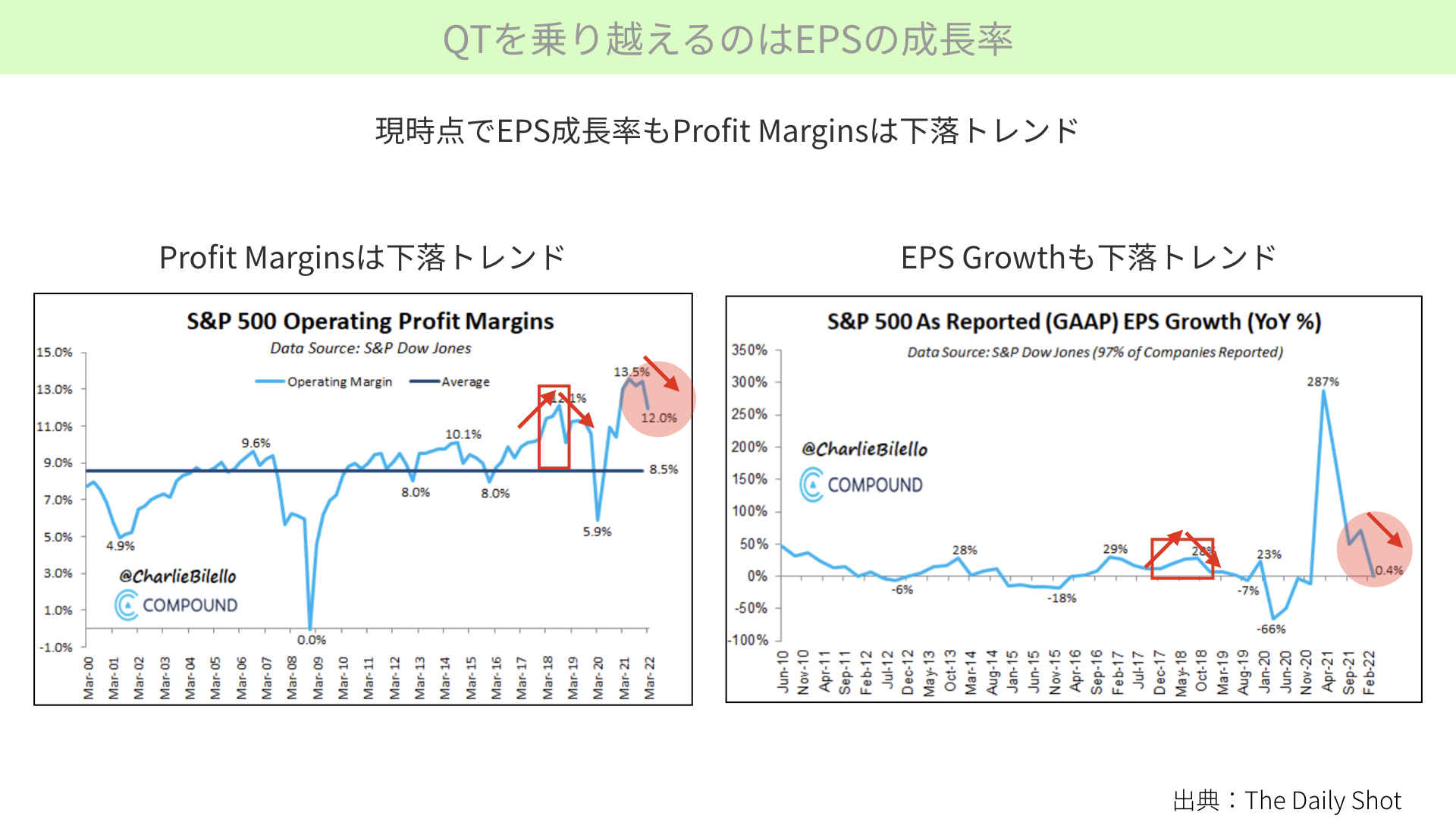

QTを乗り越えるのはEPSの成長率

そこで、今置かれている状況がどうなのかを少し考えてみたいと思います。まずはQTを乗り越えるのは、EPSの成長だと2月、3月によく言われていました。そのときはEPSの成長も高かったわけですが、現在はどうなっているかです。

Profit Margins=利益率

左はProfit Marginsです。前回のQTでは、前半はProfit Marginsが高まり、後半からは中国との貿易摩擦が高まって株価が下落しました。

では、現状はどうでしょうか。Profit Marginsの水準としては高いものの、下落トレンドに入っています。来年以降もProfit Marginsがまずいのではないかと言われていると、2018年のQTでいくと、後半部分に該当する可能性が高そうだと言えます。

右の方、EPS Growthに目を移しても同じように、前回のQT時、前半部分はEPSが成長していたものの、後半は減速しています。現在は減速がスタートしていて、前年対比で0.4%の成長しか見込めないといった資料も出ています。

前回2018年の前半はQTを行いながらも株価が上がり、後半は株価が下がったという、後半部分に類似している可能性があるところに、非常に注意が必要です。

もう一つ。EPSの成長ではなく、GDPの成長も大きな影響を与えると前回言われていました。現状も踏まえ見ていきたいと思います。

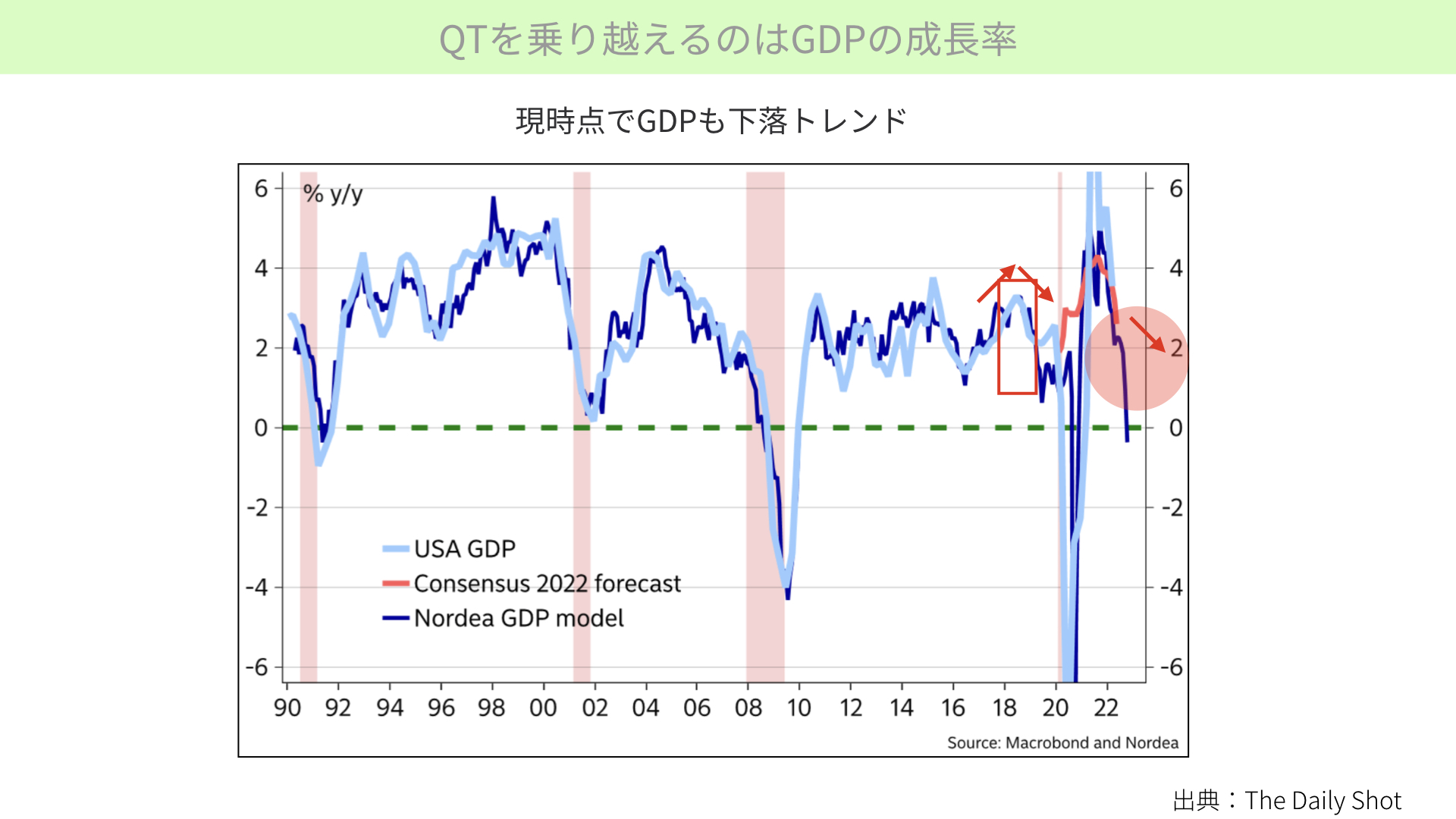

QTを乗り越えるのはGDPの成長率

こちらは2017年11月以降のGDPです。QTを乗り越えるのも、GDPの成長率次第との声があります。水色はリアルなGDPの成長です。

中国との貿易が悪化する前はGDPが成長しており、後半で下がりました。皆さんもご存じのとおり、今のGDPは減速傾向にあり、もしかするとリセッション入りも近いのではないかとの声が聞かれる程度、GDPの減速が見られています。

予測ではマイナス成長というところも出てきていますので、そういった意味では、前回のQT後半部分と似ていると分かってきました。

QTを行ったとしても、あまり影響がないとの論調があります。しかし、QTが行われた2018年の後半に大きく株価が下落した背景と、EPSもGDPのグロースも成長が似ている状況においては、株価にとって下押し圧力の方が強いのではないかと言えます。

さらに、ここでは取り上げませんでしたが、CPIは非常に高い状況となってきています。パウエルプットを簡単に入れられない状況が、いまだに続いているのです。

強い経済指標が出てくると株価が下がるという状況では、パウエルプットを打ちにくいです。世の中としてはQTを止めてほしいとの思いが成就しないマーケットとなると、株価は下がりやすい状況となります。

また、QTの量も前回と比べて倍近くとなっています。かなりの資産圧縮が進む中において、過去にない事例として、機関投資家を中心にポジションを過剰に取らないようにと身構えたり、ヘッジポジションを作ったりするとも考えられます。

今週以降も株価は少し軟調となり、来週のFOMCを見ながら、8月のジャクソンホールはどうなのかまで見ていかなくてはなりません。今後動きが鈍くなってくる可能性があると、マーケットの前提として見ていただければと思います。

今週発表されるCPIが予想を下回るようであれば、これはプラスでしょう。今後出てくる数字でパウエルプットが出る状況となるのであれば、マーケットはQTがあれば株価が上がりやすいとの認識を持っています。勇気づけられるものがない限り、QTの圧力に屈する可能性が高いというのが、マーケットのベースシナリオになっているかと思います。ぜひ、今日の数字を見ていただきながら、参考にしていただければと思います。

2022.9.19 に検証。@NOBU

S&P500 営業利益率

S&P500予想EPSのグラフを数値

コメント